展望2020年的美元 欧元 日元 澳元的顶级风险事件

原标题:展望2020年的美元 欧元 日元 澳元的顶级风险事件

在2019年的最后几周,我们将不可避免地面临流动性下降。这并不能确保波动性得到控制——因为一个交易清淡的市场可能会严重放大突发的事态发展——但这是市场最有可能遵循的路径。现在是开始考虑2020年的关键主题、风险、机遇等的理想时机。

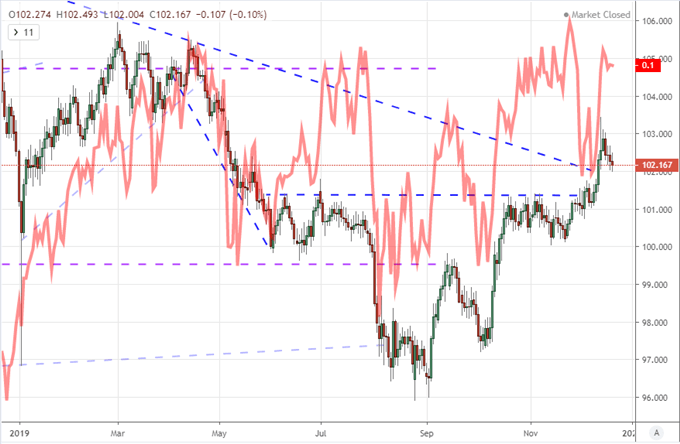

美元:主要货币中最受挑战的一种

全球流动性最强的货币——也可以说是全球流动性最强的资产——陷入了两难境地。在过去两年中,其进展有限,是该基准历史上最受限制的时期之一。在我看来,这不是缺乏基本影响力的结果,而是过剩的结果。有太多的系统性和国内问题在争夺美元的注意力,以至于美元被抑制住了。这一魔咒很可能在2020年被打破,原因有两个:一是纯粹的统计概率,二是金融体系不合理的平静表面将不可避免地出现裂缝。什么可能引起美元的注意?鉴于市场的优柔寡断程度,笔者认为,只有系统性风险趋势才能决定市场的明确走势。危机级别的风险厌恶情绪可能最终引发美元的绝对避险吸引力,但如果没有达到这种严重程度,可能会削弱相对增长优势和美联储的前景,从而令美元承压。

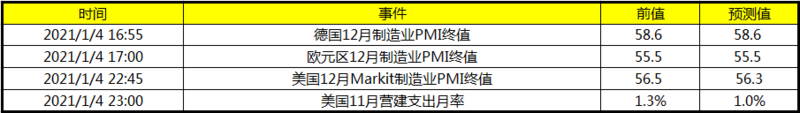

美联储2020年货币政策覆盖的DXY美元指数图表(日线图)

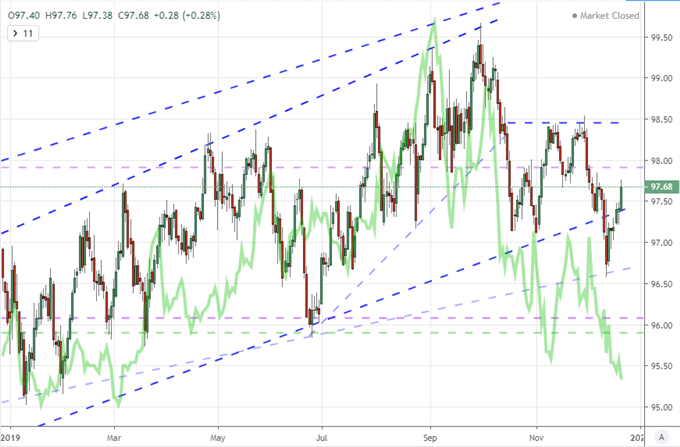

欧元:欧洲央行激进的政策可能成为所有货币政策的催化剂

欧元作为全球流动性第二强的货币,其很难把美元从等式中抽出来。然而,从同等权重的欧元指数来看,过去一年的表现似乎与欧元兑美元相当。欧元已经缓慢回落,但没有引发任何突然的加速。对于这种货币而言,有一种无法固定的风险联系,一个是英国脱欧的联系,以及更多将被纳入考虑范围的本地化问题。也就是说,真正的变量是欧洲央行的货币政策。该组织已迅速从试探性的正常化转向明确的全面鸽派。考虑到量化宽松的回归,以及将负存款利率进一步推高至赤字的意愿,欧洲央行显然愿意挑战极限。欧洲央行政策失效将是2020年欧元面临的一个严重问题,但其对全球市场的影响要紧迫得多。

日元:当刺激计划失败时,风险趋势就会取而代之

谈到日元,货币政策在过去几年一直是一个非常突出的主题。然而,令日本央行颇为懊恼的是,他们的影响力很快就在背景中淡化了。不断扩大刺激边界的努力让人们相信,日本当局已经失去了对地方通胀、经济扩张和资本市场的影响力。这进而导致日元回归到其作为套利交易融资货币的更基本角色——套利交易与“安全港”有许多相同的性质。如果风险厌恶情绪在2020年之前出现,笔者将期待美元兑日元这样的货币对能够迅速做出反应。

平权重日元指数与反向波动率指数叠加图表(日线图)

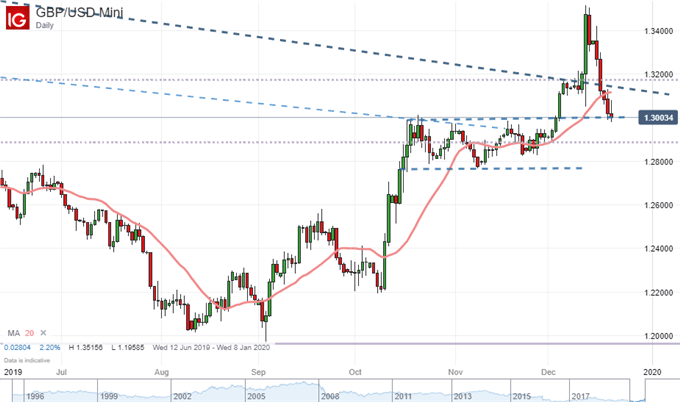

英镑∶英国脱欧是连续第四年的主要驱动力

在本月稍早英国举行大选之后,有些人可能希望这将是英镑的新一天。在英国脱欧的压力下,从乐观到怀疑,许多人可能认为,英国首相约翰逊和保守党赢得大选,最终将为陷入困境的英国脱欧局面提供一条清晰的道路。这反过来又有助于将市场的注意力转移到英镑上,因为英镑的承受能力并不是那么直接。相反,约翰逊坚持在2020年12月之后不应再延长过渡谈判的时间,这只会再次引发市场的担忧。在未来一年,英国脱欧仍将是主要的驱动力。

20日英镑兑美元移动平均值图(日线图)

澳元:国际贸易局势的代表货币

就澳元而言,相对于其他高信用评级的主要货币,澳元长期以来一直是融资货币,因此可以预期其会和经济增长和市场风险偏好有关系。也就是说,我们并没有面临传统的基于融资的趋势风险,并且全球范围内的价值扩张也不是常态。这转移了市场对澳元等基准货币的关注。鉴于澳元兑美元的相关性,我们不难看出这一基准驱动因素。进入2020年,中国的经济健康状况,以及国际贸易局势,应该是这个外汇市场的交易者直接关注的焦点。

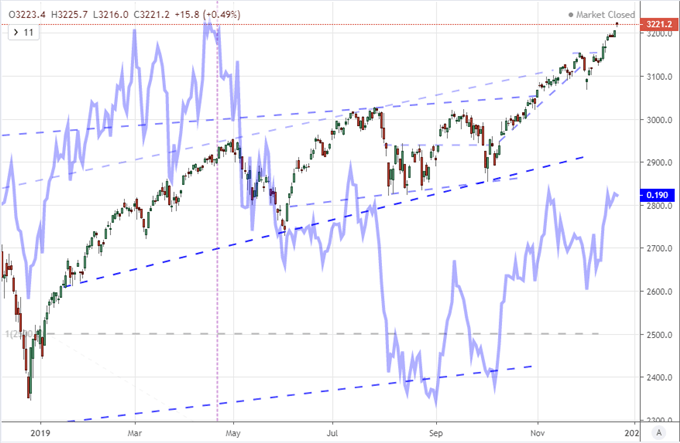

股票:纯粹的市场风险情绪扭曲了2020年的风险回报潜力

在评估全球金融体系中一系列倾向于风险的资产时,有一系列表现似乎取决于这些资产的普遍性。排在首位的是股票。考虑到这种资产在投资组合中的熟悉程度,无论风险趋势是由可靠或不可靠的手段支撑,对股票的杠杆化需求都是合理的。与原始的投资者情绪相比,增长、股息、国际贸易关系和其他更实际的衡量指标远远落后于前者。笔者尤其偏爱美国基准。如果你想对最具代表性的基准有所了解,那么标准普尔500指数是交易量最大的衍生品指数。

标普500风险回报指数走势图(日线图)

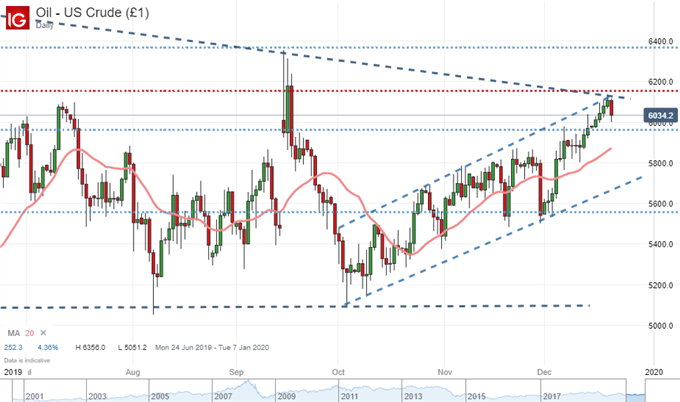

原油:回到教科书的供求关系(更多关于后者)

就找到关键的基本面驱动因素而言,原油可能是主流市场中最容易获得的资产。风险趋势当然在这里起作用,但真正的驱动因素是教科书。当谈到这个市场时,老手们谈论的是供求关系。对原油而言,有大量篇幅专门讨论供应影响;但在现实中,需求对动能和方向的影响最大。考虑到原油作为经济扩张燃料的影响,原油市场最终将取决于传统的全球经济增长预期。

20日移动均线美国原油走势图(日)

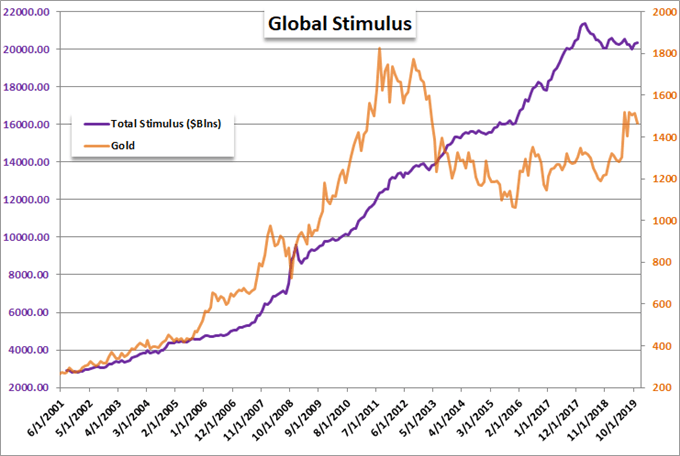

黄金:当中央银行的担保崩溃和危机来临

最后,在笔者的日常分析中,黄金或许是参考价值最高的基准之一,仅次于美元和标准普尔500指数。这一贵金属在全球金融体系中扮演著多种角色。目前的情况是,有问题的风险偏好加上全球各大央行的极端努力,使这种大宗商品成为更严重地打破金融不稳定的一个基准。如果风险趋势崩溃,并引发对各国央行保持冷静能力的怀疑,这种贵金属将成为少数几个能够促进合理稳定的出口之一。