隔夜美元缘何爆发? 特朗普再次炮轰美联储

原标题:隔夜美元缘何爆发? 特朗普再次炮轰美联储

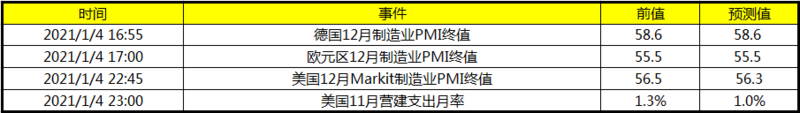

北京时间周四(10月25日),美元指数尾盘上涨0.16%,至97.65,美国最新出炉的耐用品订单逊于预期,进一步坐实了美国经济面临的投资疲软困境,强化了美国经济失速的预期;美国10月Markit制造业PMI超预期,但新订单增长近乎停止,表明经济增速将倾向于维持在趋势之下的水平;美联加大放水规模;美国总统特朗普再次发推文抨击美联储降息速度太慢。一时之间国际金融市场受刺激动荡不已。

美经济数据整体偏弱 美元任性上涨

周四,美国公布了一连串最新经济数据,数据整体表现偏弱,属于要么不及预期,要么恰好符合预期。

据了解,在经历了6月和7月强劲反弹后,分析师预计9月将延续8月的放缓,但情况比预期严重得多,耐用品订单下降月率1.1%(预期下降0.7%),同比下降4.0%。

此外,美国耐用品订单的整体和各分项指标都现出负增长,进一步坐实了美国经济面临的投资疲软困境,而这也强化了观察人士对于美国经济失速的预期,使得对下周美联储会议决议继续降息的预期进一步升温。此前,特朗普总统用贬低中国和亚洲欧洲经济来宣扬美国经济如何好,大赞美国经济表现非常好。数据再次证明这位美国总统说话多不靠谱。

美国公布的数据显示,美国10月Markit制造业PMI初值实际公布51.50,预期50.9,前值51.1;美国10月Markit服务业PMI初值实际公布51,预期51,前值50.9;美国10月Markit综合PMI初值实际公布51.2,前值51。

Markit首席经济学家威廉姆森表示,尽管商业活动自近期低点有所上升,然而调查数据显示美国第四季度初的GDP年化增速略低于1.5%,新订单增长近乎停止,维持在十年来最低水平,这表明接下来几个月中,经济增速将倾向于维持在趋势之下的水平。

稍早公布的耐用品订单数据显示,美国9月耐用品订单月率初值实际公布-1.10%,预期-0.7%,前值0.2%。

分析指出,影响耐用品数据的因素有好几个,波音的问题会带来一些影响,通用罢工和贸易问题的不确定性都会带来影响,还有737 Max的问题。

特别是,裁员率的上升加剧了前景的黯淡。接受调查的企业中,工作岗位的流失速度是2009年以来从未有过的。在目前水平来看,该调查的就业指标显示非农就业人口增幅将下滑至10万人以下。

至于美国9月新屋销售数据,了解基本符合预期。但Zerohedge称,美国新屋销售9月录得下滑,房屋价格跌至2017年9月以来新低。

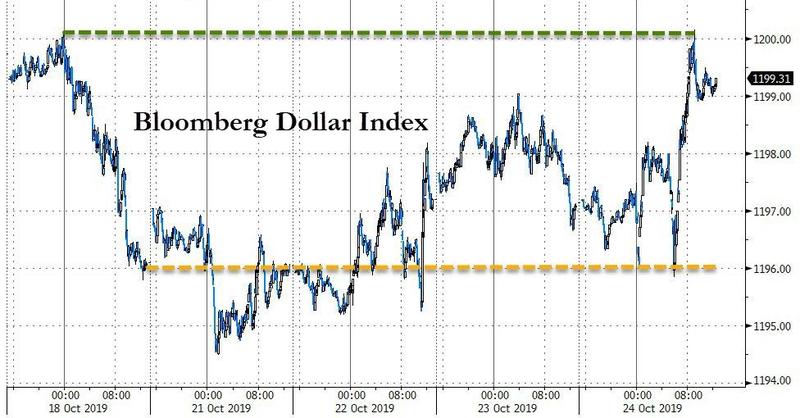

在这样的情况下,美元指数自日低略上方短线拉升36点,刷新日高至97.77。

美元指数5分钟走势图

分析指出,不能简单将美国制造业的变化解释为“衰退”,而更应视之为一种结构转型。根据经济研究公司的资料,美国纺织、服装、家电等低端制造业占整个制造业的比重仅为13%,而中国则高达25%。但在飞机、特种工业机械、医疗科学设备和信息产业等高端制造业领域,美国占据着无可比拟的优势。

许多分析家指出,美国企业、资本仍然牢牢控制着全球各主要制造业尤其是高端制造业领域的上游产业端和话语权,而在一些利润率最高、科技含量最大的高端产业领域,“美国制造”仍然占据垄断地位,只要这些“制高点”不丧失,“美国制造”的前景仍可谨慎乐观。

美国制造业的风险已经蔓延到零售业。瑞信分析师指出,纺织、饰品类的美国零售商店倒闭数量创下最高水平记录。据不完全统计,自2019年至今,宣布倒闭的美国商店已有7600家。即使是在大型购物中心这样拥有优势地理位置的商店,也同样承担极大的倒闭风险,包括梅西百货、维多利亚的秘密、Gap等。

其中很大一部分原因在于美国的消费支出疲软的影响。据10月16日美国公布的9月零售销售数据显示,9月美国零售月率下降0.3%,这是自2月以来的首次下降。由于消费占美国整体经济七成以上,一旦消费萎靡,经济增长势头将会受挫。

此外,美国上周初请失业金人数意外下降,显示就业市场依然吃紧,尽管招聘和经济增长放缓。美国劳工部公布,10月19日当周初请失业金人数减少6000人,经季节调整后为21.2万人。路透调查的分析师此前预计初请失业金人数将小幅升至21.5万人。

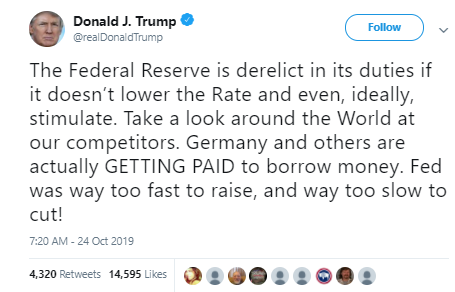

特朗普再发推文“炮轰”美联储

此外,周四美国总统特朗普再次抨击美联储的货币政策。目前,距离美联储下一次议息会议还有一周的时间,他发推称,如果美联储不降低利率,甚至在理想情况下不采取刺激措施,就是它的失职。

特朗普写道:“看看我们的竞争对手,德国和其他国家实际上是在借钱获利。美联储加息加得太快,降息降得太慢了!”

尽管特朗普不断敦促政策制定者将利率降至零以下,但银行家警告称,负利率可能会阻碍美国的经济增长。

另外,据外媒报道,高盛表示,预计下周美联储利率决议将会降息,但料会调整会后声明,表明此次行动为中期调整中最后一次降息行动。市场普遍预期,联邦公开市场委员会(FOMC)将在10月29日至30日的会议上批准将基金利率的目标区间降至1.5%至1.75。

据CME“美联储观察”,美联储10月降息25个基点至1.50%-1.75%的概率为94.1%,维持当前利率的概率为5.9%;到12月降息25个基点至1.50%-1.75%的概率为70.6%,降息50个基点的概率为25.0%,维持当前利率的概率为4.4%。

高盛集团的经济学家斯宾塞.希尔(Spencer Hill)在向客户发出的一份报告中表示:“美联储领导层发出了强烈的信号,表明自9月份以来国际紧张形势的缓和不会阻止他们完成上个世纪90年代式的、75个基点的‘周期中期调整’。”

渣打银行最新发表报告称,将今年底美国联邦基金利率目标区间下调0.25个百分点至1.25-1.50%,预期美国将于本月底及12月分别减息25个基点。

美联储再“放水”!隔夜回购操作规模提高至1200亿

另外,报道称,从10月24日开始,美联储将扩大回购市场隔夜操作规模,将每日向市场注入流动性的上限从原来的750亿美元至少提高到1200亿。此外,为满足月底的现金需求,美联储还将把稍长期的、为期两周的回购市场贷款额(定期回购操作)从此前的350亿美元提高到至少450亿美元。

相较于其他市场,很多投资者会忽略美国回购市场的存在。

目前,美国回购市场规模为2.2万亿美元,有人曾将回购市场喻为“世界上最大的当铺”。

本质上,债券回购可以理解为“债券质押贷款”,各机构将自己持有的国债按面值或一定比例卖出,过一段时间再将这部分国债买回,买卖价差就是这段时间内资金的使用成本。从交易发起人的角度看,凡是质押出债券、借入资金的就是正回购交易,反之其对手方进行的就是逆回购交易。

一般情况下,央行在进行正回购操作(收紧流动性)时,同行会给出略高于市场利率的回购利率,以便于达成交易,并且会形成引导短期市场利率上升的趋势,继而带动中长期利率上升,而央行的逆回购交易(释放流动性)则相反。