若市场再陷风雨 日元瑞郎或重现避险魅力

原标题:若市场再陷风雨 日元瑞郎或重现避险魅力

据路透社报道,对于急于寻找资产以便在全球市场崩跌时提供避险的投资者而言,全球股市震荡及近期美国股市波动性跳升拉响了警报。

在过往动荡时期,美国国债、黄金、伦敦的地产,甚至比特币都能吸引投资者。在外汇市场,美元、瑞郎和日元是传统的明智之选。

但最近几个月出现的难题是,这些资产的表现很少能配得上其避险的美名。虽然贸易战疑虑、股市波动和意大利公共支出计划令投资者紧张不安,但日元兑美元自3月以来已下跌7%。瑞郎兑欧元今年以来已上涨2%,但自9月初以来为下跌局面,尽管意大利和欧盟就意国政府的预算支出相持不下。

市场普遍认为,德国和美国国债在经历了长达10年的牛市后已经过高,通常被视为能够抵御通胀的黄金今年以来已下降5%。只有美元傲视群雄,得益于其全球流动性最好货币的地位、强劲的美国经济和美国升息。

☆传统避险货币有望王者归来?

尽管如此,很多人认为,如果股市在经过如此长时间上涨后大幅下挫,或经济增速明显放缓,尤其是在美国,将使市场以往青睐的避险货币成为仅有的合理保值选择。投资者预计,在其他所有货币下跌之际,日元和瑞郎将上涨。

“如果美股下跌10%或欧洲银行股下跌10%,如果发生严重的避险事件,预计就会出现这种情况,”管理着3,510亿英镑(4,640亿美元)资产的 M&G Investments的零售固定收益业务负责人Jim Leaviss称。

本月的一些迹象显示,如果市场波动率上升、投资者抛售股票,日元将出现预期中的表现。10月10日,美股创下2月份以来最大单日跌幅,日元走强。周一美股大跌后,周二日元再度展现实力,上涨0.5%。

BlueBay Asset Management的投资组合经理Kaspar Hense称,作为对冲股市修正风险的低成本操作方式,他已在近几日买入日元。“日本资金将扭转流向国际市场的势头,而这应会提振日元,”他表示。

☆资金流回国内

其中有日元和瑞郎吸引力的因素。凭借庞大的经常帐盈余,瑞士和日本都在海外持有巨额资产。当全球市场下跌时,日本和瑞士投资者倾向于把资金转回国内,从而提振本币。

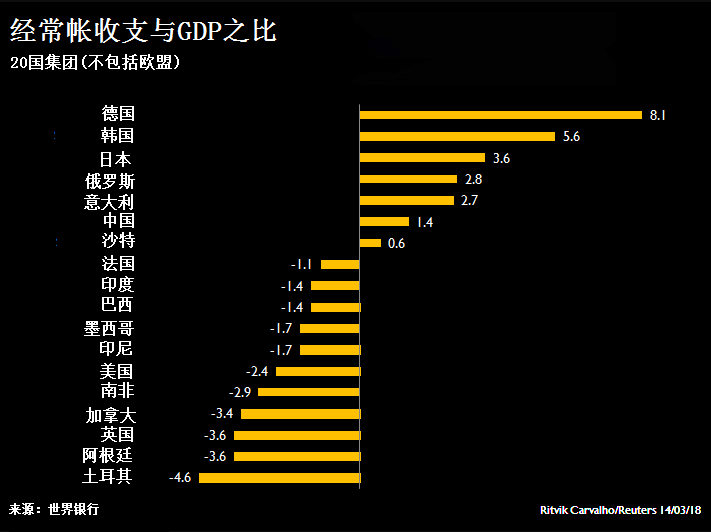

瑞士的经常帐盈余相当于其国内生产总值(GDP)的近10%;日本去年的经常帐盈余约达1,840亿美元,相当于GDP的4%。形成鲜明对比的是,美国拥有相当于GDP 2%的经常帐赤字,英国亦有相当于GDP近4%的经常帐赤字。

日本是全球最大的债权国,截至2017年底,政府、企业和个人所持资产的净价值超过328万亿日元(2.92万亿美元)。瑞士也是全球最大债权国之一,仅次于中国和德国等国。这也鼓励投资人把资源投入日元或瑞郎,像是在2017年朝鲜测试弹道导弹时买入日元,或者在2010-13年欧元区债务危机时购入瑞郎。

此外,日元和瑞郎享有日本和瑞士庞大外汇储备、稳定政治体制的好处,以及在市场震荡时期有投资人所需的流动性。“如果发生一些可怕的地缘政治事件,或者美国经济成长题材生变...大家就会买进日元和瑞郎,”荷兰合作银行策略师Jane Foley表示。

那么日元和瑞郎2018年表现黯淡又该如何解释?

首先,它们表现欠佳可能是反映了整体环境有利:全球经济成长3.5%以上,企业获利有两位数增幅,这些都协助抵销了对政治和贸易的担忧。

其次,在当前的周期中利差交易可能不是那么重要。投资人在利差交易中借入较低收益的日元和瑞郎等货币以在别处进行投资。

第三点是,汇率波动仍然相对较低,仅为2015-2017年期间水平的三分之一。这也削弱了对瑞郎和日元的需求,即便是在政治忧虑升级的时候,譬如今夏的意大利。

“日元和避险之间的关系也不是直截了当的,影响其走势的远非只有波动率陡然升高,”法国兴业银行外汇分析师Alvin Tan说。

投资者不禁要问,什么因素有可能打击投资者信心到这种程度?又会在什么时候?

多数人认为,触发因素是美股大幅持续下滑10-15%,暗示当前这轮长期牛市到达终点,或许同时伴随美国和全球经济的成长令人忧心。

“如果因为全球经济成长忧虑引起风险厌恶情绪,那么像瑞郎这类典型的避险货币,特别是还有日元,将会大幅升值,”瑞士Woodman Asset Management全球宏观策略师Bernd Berg说。“然后这轮避险就会到来。”