跨资产投资回报率恐创10年来最低

原标题:跨资产投资回报率恐创10年来最低

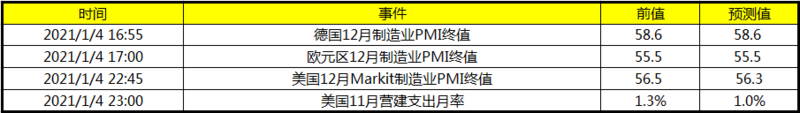

据彭博社报道,尽管美股创新高,全球跨资产的投资回报率却表现低迷。摩根士丹利报告显示,经通膨调整后,今年跨17种主要资产的投资正向报酬,可能将会是2008年金融危机以来最低。

美元的上涨、通膨的压力以及全球增长不同步的情形,已逐渐将全球跨资产的回报推向负面领域。只有一些较昂贵的资产类别,为未进行对冲的投资者提供一些保护,例如罗素 2000指数、标普500指数和美国高收益债。

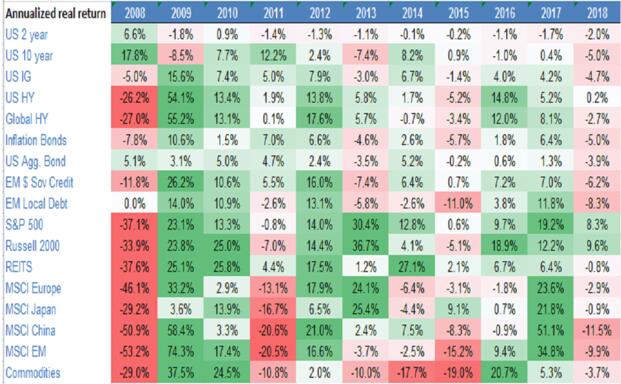

随着美联储周三将联邦基金利率区间上调至2.0%-2.25%,资本竞争变得愈发激烈,且对资产估值带来新测试。周二,美国长期通胀保值国债收益率触及2011年以来的最高水平。实际利率的攀升恐将打击企业预期收益。

这一投资前景标志着2017年“金发女孩”(Goldilocks)经济的转变。“金发女孩”经济的特点是通货膨胀率较低,全球经济同步上升,以及对高收益率的强烈渴望推高新兴市场资产。

目前,较高的短期实际利率,可以满足投资组合经理在较小的风险中,获得较高收益率的需求。然而,长期利率上升将挑战股票的估值。

以Andrew Sheets为首的摩根士丹利策略师在周日的一份报告中写道,资产回报将持续受到挑战,我们深信实际利率对风险市场最为重要,因为扣除通膨后的实际利率,对于计算未来现金流折现至关紧要。

最近几周的价格走势给看涨人士带来了安慰。标普500指数创下新的历史纪录,美国金融收紧状况也已从6月的高水准回落。弹性的风险偏好、仍然较低的资本有效成本和出色的收益,推动了美国资产的全面上涨。

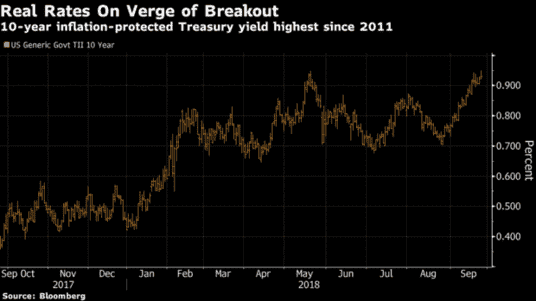

然而,由于较高的实际收益率——与美元回流、美国股市表现优异以及美国经济强劲增长同步,仍让花旗集团有理由质疑这种反弹的持续时间。

以Luis Costa为首的花旗策略师在一份报告中写道,“我们并不认为新兴市场已过抛售高峰,因为美元走强背后的主要中期因素依然存在。”他表示,套利交易只是“暂时”恢复。一个残酷的新世界可能等待着跨资产基金经理。

总部位于波士顿的GMO LLC拥有710亿美元的资产,该公司预测未来7年,大多数资产类别经通膨调整后回报率将为负值,美元现金以及新兴市场资产将为唯一的收益来源。

摩根士丹利策略师表示,实际利率上升不一定自动成为负面因素,但它确实反映一个古老的模式正在展开:更好的增长→美联储紧缩→更高的实际利率→增长放缓→股票受到更高的折现率挑战和增长阻力。